Det betyder att bara 1 av 3 bolag fick ett ja från banken. Och det spelade ingen roll om bolaget hade bra kreditkvalitet eller inte.

Vad är viktigast när banken bedömer om ditt bolag kan få lån?

I Sverige brukar bankerna använda sig av data från kreditupplysningsbolag. Det är UC, Bisnode och Creditsafe som är de stora aktörerna.

Vi har analyserat ett urval av 7000 låneansökan och hittade att kreditbetyget och antal kreditansökningar de senaste 12 månaderna är de viktigaste faktorerna.

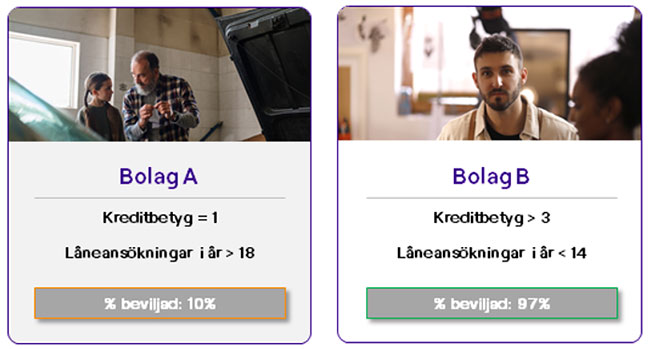

Låt oss förtydliga det med ett exempel av två bolag.

Notera att det här exempel baseras på kreditbetyg från UC, där 1 är ett bolag med dålig kreditkvalitet och 5 bra.

Vilka andra faktorer har varit relevanta?

För att analysera detta är det viktigt att separera effekter från olika faktorer. Till exempel har ett bolag med bra kreditbetyg antagligen också en bra vinst. Vi vill dock veta hur viktig vinsten är bortsett från kreditbetyget.

Vi har använt en AI-algoritm för att lösa problemet. Sorten algoritm kallas för “classification model”.

Förenklat funkar en classification model på så sätt att man beskriver ett bolag genom olika faktorer. På samma sätt som att de flesta bananer är gula och sneda så kan man beskriva bra bolag genom deras omsättningstillväxt och vinst. Men det finns så klart även bananer som inte är gula, varför det är viktigt att kolla på många faktorer.

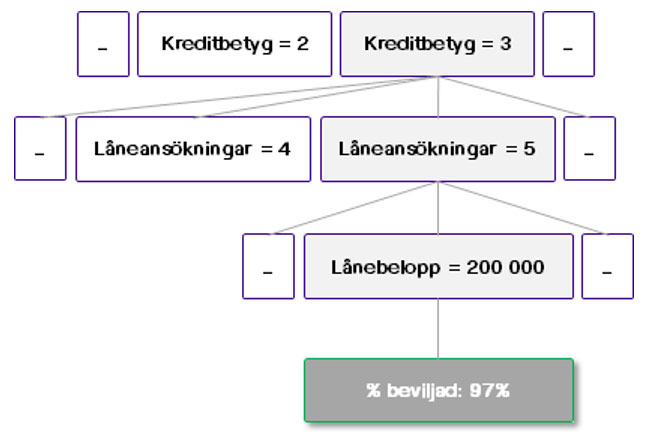

Algoritmen försöker kombinera alla faktorer om ett företag på ett miljontals sätt. Därefter lär sig maskinen till exempel att ett bolag med kreditbetyg 3, 5 ansökningar, och som söker SEK 200K i lån antagligen får godkänt.

I slutet av modelleringen berättar algoritmen vilka faktorer är de mest relevanta.

Baserad på vår analys - visade följande faktorer sig vara relevanta:

Faktor Relevans

Marknadsläget (t ex svag ekonomi) 0.915

Lånebelopp 0.710

Personlig Borgen 0.602

Återbetalningstid 0.448

Omsättning (2019) 0.301

Rörelseresultat (2019) 0.292

Vad kan jag göra för att förbättra mina chanser att få ett lån från banken?

Några faktorer, såsom marknadsläget, kan du inte påverka. Men vi har kommit fram till 4 praktiska rekommendation till dig som äger småbolag.

1. Ansök om rätt lånebelopp: Stora banker kan neka din låneansökan om de tycker att du ansöker om för mycket pengar. Som tumregel ska det vara möjligt att låna ungefär 10% av din årliga omsättning. Om du ska låna mer pengar än så är det viktigt att lägga till säkerheter eller motivera bra varför du ska låna ett större belopp.

2. Undvik att ansöka om lån flera gånger: Antal förfrågningar är en viktigt faktor. Det gäller därför att försöka undvika söka företagslån direkt hos flera banker (två till tre är ok - men efter det blir det många förfrågningar). Det finns jämförelsetjänster genom vilka du får olika erbjudande med bara en ansökan.

3. Utvärdera när du ska ta lån: Det är viktigt att hitta rätt tidpunkt. Det kan vara lättare att få lån om du just har visat en ökning i omsättning eller vinst. Om detta inte är fallet men ekonomin utvecklar sig starkt, så kan det vara värt att söka en checkkredit. Checkkrediten ger ditt bolag rätten att ta lån inom ett bestämt kreditutrymme.

4. Teckna en personlig borgen om det hjälper att sänka räntekostnader: Ofta brukar banker kräva personlig borgen. Det ökar chanserna för dig att få ett lån - särskilt om borgensmannen själv kan visa bra kreditkvalitet. Om du inte har några andra säkerheter, kan en personlig borgen vara bra om det hjälper dig att reducera dina räntekostnader. Om ränta är ändå hög (t ex över 15%) kan det vara bättre att låna pengar som privatlån. De pengarna kan du sedan låna till ditt företag.

Debatt: Sverige behöver ett nytt sätt att hantera konkurser och företag med likviditetsproblem

Bli medlem och hjälp oss försvara företagarnas villkor

Vi är en fri röst för företagare – utan presstöd eller särintressen. Med ditt stöd kan vi fortsätta granska

myndigheter, dela kunskap och driva debatt i frågor som påverkar dig som företagare.

Tillsammans gör vi skillnad för landets värdeskapare.